Le PERP (Plan d'Epargne Retraite Populaire) est un produit bancaire vendu par les banques et les assurances. C’est plus précisément une épargne qui vous permet d’économiser tout au long de votre vie active. L’objectif ? Avoir un revenu supplémentaire à la retraite, tous les mois (rente viagère) et/ou en une fois (si la rente versée est inférieure à 40 euros par mois). Mais voilà, depuis le 1er octobre 2019, de nouveaux Plans d'Épargne Retraite (PER) ont fait leur apparition. Et le 1er octobre 2020, il ne sera plus possible d’ouvrir un PERP. Mais alors pourquoi ? Et surtout que fait-on ?

Pourquoi changer une équipe qui gagne ?

L’État a créé le PER Individuel (PER-i, ou PER-in) pour remplacer le PERP. Pour remplacer les contrats retraite en entreprise (art. 83 notamment), il a créé le PER-o (ou PER-ob) pour “PER Obligatoire”, (celui-ci fera l'objet d'un autre article).

Officiellement, pour “simplifier”. Alors qu’en fait…

Dans les faits, le Perp est un contrat d’un seul bloc accueillant tous les versements volontaires de l’épargnant pour préparer sa retraite.

Le Per-i est un contrat avec 3 compartiments :

- Le premier, c’est le compartiment dit “individuel” : il a la même vocation que le Perp.

- Le second, le compartiment “collectif”, permet d’accueillir les fonds disponibles d’un Perco que vous ne gérez plus et que vous souhaitez donc rapatrier.

- Le troisième enfin est le compartiment “catégoriel” : il sert à accueillir vos anciens contrats type article 83 dits "en réduction” (inutilisés car vous avez quitté l’entreprise).

Ce que l’Etat appelle “simplifier”, c’est que vous avez tout dans un seul contrat (votre volonté individuelle de préparation à la retraite et vos capitaux dormants d’anciens contrats). Sauf que vous avez maintenant un seul contrat avec autant de fiscalités différentes que de compartiments…

L’astuce de Captain Assur

Si vous transférez votre article 83 en réduction sur votre PER-i en pensant pouvoir le récupérer à terme en capital, eh bien … c’est raté ! Car le compartiment “catégoriel” ne permet pas la sortie en capital !

Et pourtant c’est possible : en passant par la case PERP. Et il est encore temps ! (Attention, vous avez jusqu’au 1er octobre 2020)

Contactez Captain Assur : il vous explique tout en détail.

PERP vs PER-i : le match !

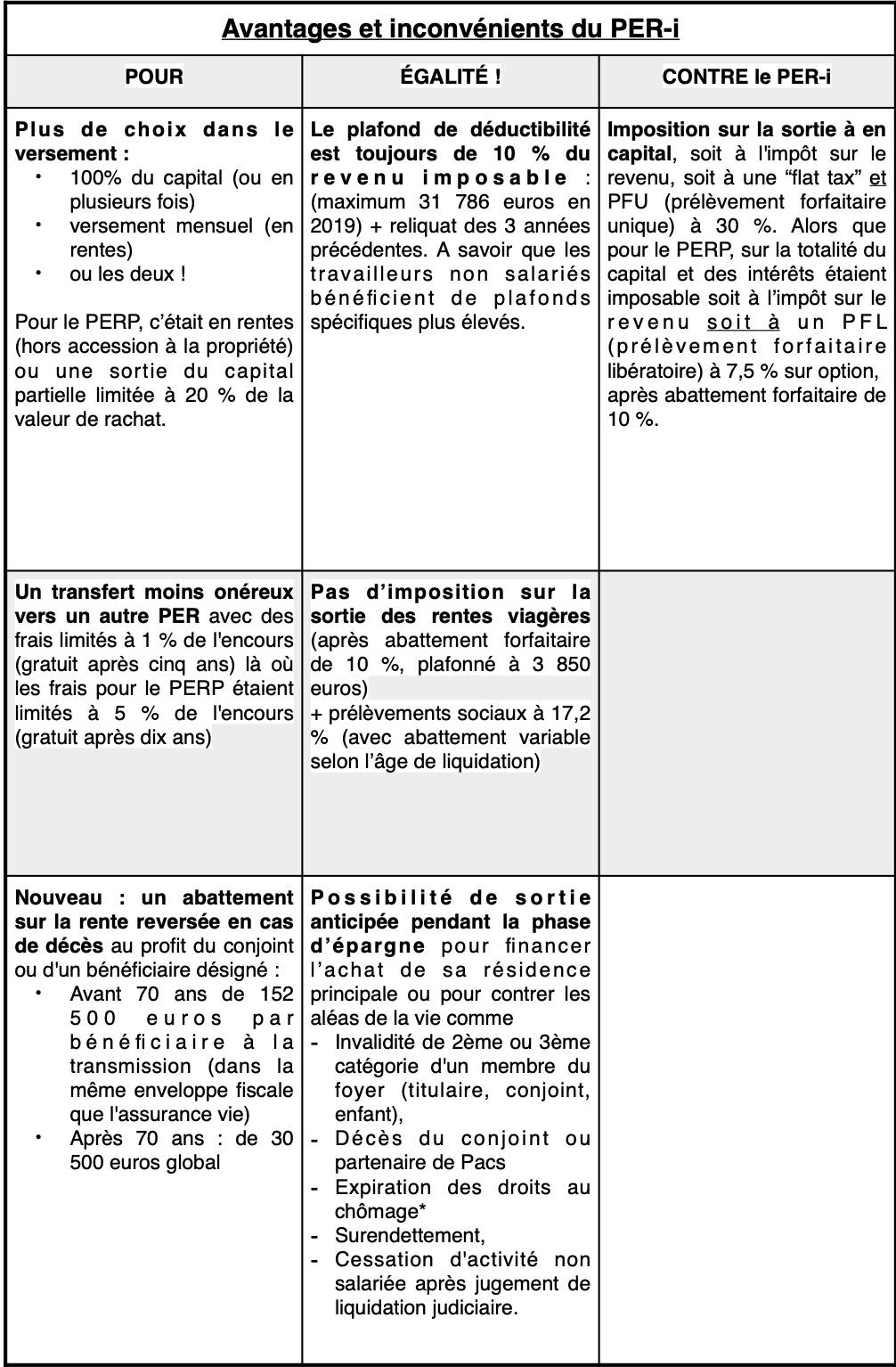

Et pour faire passer la pilule, il a bien fallu doter le PER de nouveaux atouts. Comparons ici uniquement le compartiment individuel du PER-i avec le PERP :

En résumé : le seul inconvénient du PER-i serait son imposition plus onéreuse (et encore, ça se regarde, questionnez Captain Assur pour réduire au maximum votre imposition) au profit de 3 nouveaux avantages.

Finalement a-t-on vraiment le choix ?

J’ai un PERP, je fais quoi ?

Si vous disposez déjà d'un Perp, depuis le 1er octobre 2019, vous pouvez :

- le conserver : bien que le PERP ne soit plus proposé à partir du 1er octobre 2020, vous pourrez toujours continuer les versements sur votre contrat existant.

- transférer votre épargne sur :

- un PER-i (individuel)

- ou vers le PER obligatoire mis en place dans votre entreprise (qui a lui aussi un compartiment individuel, vous commencez à voir le truc ?).

Alors le garder, c’est se priver de l’opportunité de sortie en capital, quel qu’en soit le montant.

Le transférer, c’est aussi un peu mieux se protéger sur la phase d’épargne en cas d’accident de la vie… ça se regarde vraiment.

Il n’y a pas une seule réponse, il y en a une pour chaque situation et chaque objectif. Alors en fonction des vôtres, appelez Captain Assur !

Sources : https://www.service-public.fr/particuliers/vosdroits/F10259